by greatteam-rh | Mar 27, 2019 | Asesoría Fiscal

La vigencia de la UMA (Unidad de Medida y Actualización) es de un año, a partir del 01 de febrero de 2019 su valor actualizado es de $84.49 pesos y estará vigente hasta el 31 de enero de 2020.

¿Puedes identificar si hay un costo para el patrón y/o trabajador al incrementar la UMA de su valor de $80.60 pesos (2018) a $84.49 pesos (2019)?

Supongamos que tienes un sueldo mensual de $5,000.00 pesos, con el cual, tu Salario Diario Integrado (SDI) en el IMSS es de $174.20 pesos y una prima de riesgo clase II de 1.13065.

La carga social Patronal y Obrera (IMSS, Retiro, Cesantía y Vejez, e Infonavit) para el mes de marzo de 2018 fue de $1,490.14 pesos, mismos que se distribuyen de la siguiente forma: $1,361.89 pesos para el patrón y $128.25 pesos para el trabajador.

Ahora bien, para el mes de marzo de 2019 la carga social Patronal y Obrera será de $1,574.00 pesos, de los cuales $1,386.49 pesos corresponden al patrón y $128.25 pesos al trabajador; como podrás observar el incremento es solo para el patrón por un monto de $24.60 pesos que corresponde a la cuota fija establecida por el IMSS, sin tener ninguna afectación para el trabajador.

Sin embargo, todos aquellos trabajadores que tienen un crédito INFONAVIT en veces el salario mínimo (VSM) tendrán un incremento en sus aportaciones de crédito al INFONAVIT, cada vez que aumente el valor de la UMA.

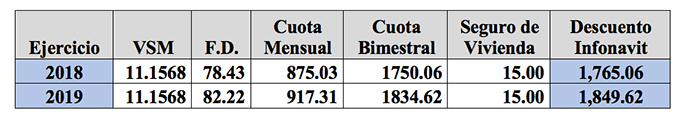

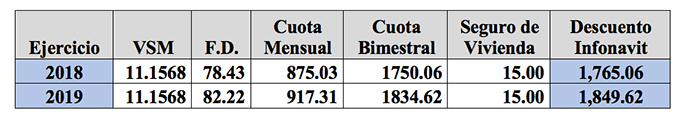

Un ejemplo, suponiendo que un trabajador tiene una cuota de descuento de 11.1568 VSM. El descuento de INFONAVIT de 2018 a 2019 refleja un incremento, como se muestra en la tabla contigua:

En este caso para 2019 el trabajador tendría un incremento de $84.56 pesos bimestrales con respecto a 2018.

En el caso de todos aquellos trabajadores que establecieron su descuento en base a “cuota fija” desde un inicio, no presentan esta afectación.

Artículo por: C.P. Manuel Vázquez Nava

Grupo Great Team

www.greatteam.mx

by greatteam-rh | Ene 28, 2019 | Asesoría Fiscal

El 28 de diciembre de 2018 fue publicado en el Diario Oficial de la Federación (DOF) la Ley de Ingresos de la Federación (Ley de Ingresos) para el ejercicio fiscal 2019. De su contenido destaca la eliminación de la compensación universal de cantidades a favor entre impuestos federales distintos al que se refiere el artículo 23, primer párrafo, del Código Fiscal de la Federación (Código), para quedar como sigue:

Artículo 25. Para los efectos del Código Fiscal de la Federación, del impuesto por la actividad de exploración y extracción de hidrocarburos, del impuesto sobre la renta, del impuesto al valor agregado, así como lo referente a derechos, se estará a lo siguiente:

(…)

VI. Para los efectos de lo dispuesto en los artículos 23, primer párrafo, del Código Fiscal de la Federación y 6o., primer y segundo párrafos, de la Ley del Impuesto al Valor Agregado, en sustitución de las disposiciones aplicables en materia de compensación de cantidades a favor establecidas en dichos párrafos de los ordenamientos citados, se estará a lo siguiente:

Los contribuyentes obligados a pagar mediante declaración únicamente podrán optar por compensar las cantidades que tengan a su favor contra las que estén obligadas a pagar por adeudo propio, siempre que ambas deriven de un mismo impuesto, incluyendo sus accesorios. Al efecto, bastará que efectúen la compensación de dichas cantidades actualizadas conforme a lo previsto en el artículo 17-A del Código Fiscal de la Federación, desde el mes en que se realizó el pago de lo indebido o se presentó la declaración que contenga el saldo a favor, hasta aquél en que la compensación se realice. Los contribuyentes que presenten el aviso de compensación, deben acompañar los documentos que establezca el Servicio de Administración Tributaria mediante reglas de carácter general. En dichas reglas también se establecerán los plazos para la presentación del aviso mencionado.

Lo dispuesto en el presente inciso no será aplicable tratándose de los impuestos que se causen con motivo de la importación ni a aquéllos que tengan un fin específico.

b) Tratándose del impuesto al valor agregado, cuando en la declaración de pago resulte saldo a favor, el contribuyente únicamente podrá acreditarlo contra el impuesto a su cargo que le corresponda en los meses siguientes hasta agotarlo o solicitar su devolución. Cuando se solicite la devolución deberá ser sobre el total del saldo a favor. Los saldos cuya devolución se solicite no podrán acreditarse en declaraciones posteriores.

De su contenido, se desprende lo siguiente:

- Podrán compensarse únicamente los saldos a favor contra las compensaciones a cargo por impuestos propios de los contribuyentes, siempre que ambos deriven de la misma contribución.

- Se elimina la posibilidad de compensar saldos a favor de impuestos contra retenciones efectuadas a terceros (no obstante la naturaleza del saldo a favor).

- Se limita la recuperación de los saldos a favor de IVA, al acreditamiento contra el mismo impuesto hasta agotarlo, o bien, a solicitar en devolución la totalidad del saldo a favor.

En contraste con las modificaciones insertadas en la Ley de Ingresos, tanto el Código como la Ley de IVA, permitían a los contribuyentes que hubieren determinado saldos a favor, la posibilidad de compensarlos contra otras contribuciones determinadas por adeudo propio o por retención a terceros, siempre que ambas hubieran derivado de impuestos federales. Lo anterior, si bien no tiene como consecuencia el aumento de los impuestos a cargo de los contribuyentes, es claro que puede afectar la capacidad de operación de aquellos contribuyentes que no recuperan de manera inmediata sus saldos a favor, principalmente de IVA.

Esto es así, ya que los contribuyentes que están obligados a pagar mediante declaración deberán optar por compensar únicamente aquellas cantidades que tengan a su favor contra las que estén obligados a pagar por adeudo propio, siempre que ambas deriven del mismo impuesto, incluyendo sus accesorios. Asimismo, respecto del IVA, en los casos que la declaración de pago resulte saldo a favor, los contribuyentes solo podrán acreditarlo contra el impuesto a su cargo que les corresponda en los meses siguientes, hasta agotarlo o solicitar su devolución sobre el total del saldo a favor.

Por su parte, como respuesta a los acuerdos con los grupos empresariales, el pasado 7 de enero, se publicó en la página de internet del Servicio de Administración Tributaria, la versión anticipada de la Sexta Resolución de Modificaciones a la Resolución Miscelánea Fiscal para 2018, que permite la compensación universal de impuestos generados hasta 2018, durante el ejercicio 2019.

Al respecto, la regla 2.3.19, establece:

Compensación de cantidades a favor generadas hasta el 31 de diciembre de 2018

2.3.19. Para los efectos del artículo 25, fracción VI de la Ley de Ingresos de la Federación para el Ejercicio Fiscal de 2019, en relación con los artículos 23, primer párrafo del CFF y 6, primer y segundo párrafos de la Ley del IVA, los contribuyentes obligados a pagar mediante declaración que tengan cantidades a su favor generadas al 31 de diciembre de 2018 y sean declaradas de conformidad con las disposiciones fiscales, que no se hubieran compensado o solicitado su devolución, podrán optar por compensar dichas cantidades contra las que estén obligados a pagar por adeudo propio, siempre que deriven de impuestos federales distintos de los que causen con motivo de la importación, los administre la misma autoridad y no tengan destino específico, incluyendo sus accesorios.

Al efecto bastará que efectúen la compensación de dichas cantidades actualizadas, conforme a lo previsto en el artículo 17-A del CFF, desde el mes en que se realizó el pago de lo indebido o se presentó la declaración que contenga el saldo a favor, hasta aquel en que la compensación se realice. Los contribuyentes que apliquen lo dispuesto en la presente regla deberán presentar el aviso a que se refiere el artículo 23, primer párrafo del CFF, en los términos previstos en la regla 2.3.10., sin que les sea aplicable la facilidad contenida en la regla 2.3.13.

¿Requieres de Asesoría Fiscal especializada? Visita nuestro sitio web: www.greatteam.mx/asesoria-fiscal

Con lo anterior, se confirma que los contribuyentes que hubieren determinado saldos a favor al 31 de diciembre de 2018, que no hubieran sido compensadas o solicitadas mediante devolución, podrán optar por compensarlas contra las que estén obligados a pagar por adeudo propio, siempre que deriven de impuestos federales distintos de los que causen con motivo de la importación, los administre la misma autoridad y no tengan destino específico, incluyendo sus accesorios, debiendo presentar el aviso de compensación a que se refiere el Código.

Al respeto, consideramos que las restricciones que establece la Ley de Ingresos generarán efectos adversos en el ciclo de negocios de los contribuyentes y restringirá el flujo de efectivo al considerar que las disposiciones fiscales prevén un plazo de cuarenta días hábiles para obtener la devolución de saldos a favor a partir de que se ingresa el trámite en el portal del Servicio de Administración Tributaria (SAT), plazo que en algunos casos puede llegar a mas de 12 meses.

Por esta razón, sugerimos analizar su situación fiscal con la finalidad de implementar medidas más eficientes para mitigar los impactos que conlleva la Ley de Ingresos, así como evaluar cuestionar la constitucionalidad de la eliminación de la compensación universal mediante el juicio de amparo por violentar diversas disposiciones que contienen derechos aplicables en la materia tributaria, existiendo, incluso la posibilidad de obtener la suspensión de los efectos hasta que se resuelva el juicio constitucional.

En caso de requerir información adicional, favor de comunicarse con nosotros: www.greatteam.mx/contactanos

Artículo por: Great Team – Servicios Integrados

Capital Humano, Asesoría Fiscal y Legal

www.greatteam.mx

by greatteam-rh | Dic 19, 2018 | Asesoría Fiscal

Si una empresa tiene pendientes sumas de dinero que no han sido pagadas por sus clientes, es posible que sean deducibles de impuestos, puesto que representan una pérdida por un crédito incobrable que aún no ha sido recuperado.

Al hacer deducible un crédito incobrable se permite que los contribuyentes puedan tener una base gravable menor al haber bajado la carga tributaria a través de una suma de dinero que no ha podido ser recuperada y representa una pérdida.

Supuestos en los que podría aplicar como deducibles de impuestos:

- Venta de mercancía que no ha sido pagada

- Demandas que haya presentado la empresa

- Deudas pendientes de cobro

- Títulos de crédito que no han sido pagados

Reglas que marca la Ley del Impuesto Sobre la Renta para que esto sea procedente.

El artículo 27 fracción XV de la Ley del Impuesto Sobre la Renta establece diversos supuestos para deducir créditos incobrables:

1. Deducibles de Impuestos de pérdidas por incobrabilidad en el caso de prescripción de un crédito. (Tiempo máximo para haber reclamado el pago)

En este caso la deducción del crédito se realiza en el mes que se consuma el plazo de la prescripción, es decir, el término que se tuvo para reclamar la deuda ante juzgados. Para saber cuál es el tiempo máximo para reclamar el cumplimiento de una deuda se debe de atender a diversas disposiciones mercantiles a efecto de determinar si puedo deducir la pérdida

|

Cuenta por pagar

|

Prescribe

|

Precepto legal

|

|

Por ventas al menudeo

|

1 año

|

1043 Código de Comercio

|

|

Por ventas al mayoreo

|

10 años

|

1047 Código de Comercio

|

|

Letra de cambio

|

3 años

|

165 LGTOC

|

|

Pagaré

|

3 años

|

174 LGTOC

|

|

Cheque

|

6 meses

|

181,191 y 192 LGTOC

|

2. Deducibles de Impuestos por pérdida al existir imposibilidad de cobro.

Existe imposibilidad de cobro en dos supuestos:

- Deudas menores a 30,000 UDIS (186, 116.00 Ciento ochenta y seis mil ciento dieciseis pesos)

- Deudas mayores a 30,000 UDIS

En el primer supuesto existe imposibilidad práctica de cobro y como consecuencia es procedente la deducción si se cumplen con los siguientes requisitos:

- Haya transcurrido un año desde la imposibilidad de cobro

- Se informe a las sociedades de información crediticia (buró de crédito)

- Se notifique sobre la deducción del crédito al deudor.

- Se informe al SAT a más tardar el 15 de febrero del siguiente ejercicio sobre la deducción por pérdida incobrable.

En el segundo supuesto existe imposibilidad de cobro en créditos que superen los 30,000 UDIS (186, 116.00 Ciento ochenta y seis mil ciento dieciseis pesos), existe imposibilidad de cobro si:

- Se presenta una demanda ante la autoridad judicial o arbitral

- Se notifique al deudor por escrito la deducción del crédito incobrable

- Se presente una declaración informativa al SAT a más tardar el 15 de febrero del año siguiente del ejercicio que realizó la deducción

- Si el origen del crédito tiene garantía hipotecaria solo puede deducirse el 50% del crédito

Nosotros podemos ayudarle a optimizar sus recursos y en caso de que se encuentre en alguno de los supuestos mencionados, podríamos aplicar el beneficio mencionado y generar un crédito incobrable.

Artículo por: Carlos Rodríguez Fedenaje

Asesoría Legal y Fiscal

www.greatteam.mx