by greatteam-rh | Feb 16, 2024 | Seguridad Social

Las empresas tienen la obligación de revisar anualmente su siniestralidad, conforme al periodo y dentro del plazo que señale el reglamento de la LSS para determinar si permanece en la misma prima, se disminuye o aumenta. Dicha prima podrá ser modificada en una proporción no mayor al 1% con respecto a la del año inmediato anterior tomando en consideración los riesgos de trabajo terminados.

No se tomarán en cuenta para la siniestralidad de las empresas, los accidentes que ocurran a los trabajadores al trasladarse de su domicilio al centro de labores o viceversa.

Estas modificaciones no podrán exceder los límites fijados para la prima mínima y máxima, que serán de 0.5% y 15% de los salarios base de cotización respectivamente.

Para los efectos de la fijación de primas a cubrir por el seguro de riesgos de trabajo, las empresas deberán calcular sus primas mediante la siguiente formula:

Prima = [(S / 365) + V* (I+D) ] * (F/N) + M

| V |

28 años, que es la duración promedio de vida activa de un individuo que no haya sido víctima de un accidente mortal o incapacidad permanente total |

| F |

2.3, que es el factor de prima |

| N |

Número de trabajadores expuestos al riesgo |

| S |

Total de días subsidiados a causa de incapacidad temporal |

| I |

Suma de porcentajes de las incapacidades permanentes parciales y totales, divididos entre 100 |

| D |

Número de defunciones |

| M |

0.005, que es la prima mínima de riesgo |

Al inscribirse por primera vez en el Instituto o al cambiar de actividad, las empresas cubrirán, en la clase que le corresponda conforme al reglamento, la prima media.

Las empresas cuyos centros de trabajo cuenten con un sistema de administración y seguridad en el trabajo acreditado por la Secretaría del Trabajo y Previsión Social, aplicaran un factor de 2.2 como factor de prima.

Las empresas de menos de 10 empleados podrán optar por presentar la determinación de la prima anual correspondiente o cubrir la prima media que les corresponda conforme al reglamento, de acuerdo con el artículo 73 de la Ley del Seguro Social.

Recuerda que la fecha límite para presentar la determinación de la prima de riesgo de trabajo 2023 es el 29 de febrero de 2024.

Riesgos de Trabajo

El Instituto realizará la calificación de los riesgos de trabajo, así como la emisión de dictámenes de Incapacidad Permanente o de Defunción por Riesgo de Trabajo de los asegurados en el régimen obligatorio para lo cual podrá requerir al trabajador, familiares, personas que lo representen o al patrón, toda la información y documentación necesaria que permita identificar las circunstancias en que ocurrió el accidente.

Cuando el asegurado solicite a los servicios médicos institucionales la calificación de una probable enfermedad de trabajo o el instituto la detecte, los servicios de salud en el trabajo investigarán en el medio ambiente laboral del trabajador las causas que predisponen a la probable enfermedad de trabajo para apoyar la calificación, emitir medidas preventivas y evitar su ocurrencia en otros trabajadores.

El asegurado que sufra un riesgo de trabajo tendrá derecho a las prestaciones en especie y a las prestaciones en dinero; y podrá permanecer incapacitado hasta por 52 semanas; dentro de este término se le dará de alta, o en caso de presentar secuelas de lesiones orgánicas o perturbaciones funcionales derivadas del riesgo de trabajo, éstas se evaluarán.

Una vez evaluada y declarada la incapacidad permanente se concederá al asegurado, la indemnización global o pensión que le corresponda, esta última será con carácter provisional por un periodo de adaptación de 2 años; transcurrido el periodo de adaptación se otorgará la pensión definitiva en términos de la Ley del Seguro Social.

Si no sabes si estás obligado a presentar la determinación de la prima de riesgo de trabajo 2023 contáctenos nosotros lo asesoramos www.greatteam.mx

Artículo por: Great Team – Capital Humano

www.greatteam.mx

©2024 – Todos los derechos reservados.

by MANUEL VAZQUEZ | Feb 7, 2024 | Seguridad Social

Al incorporarte al IMSS como trabajador independiente, tendrás derecho a la cobertura de los siguientes seguros:

Seguro de Enfermedades y Maternidad

Otorga al trabajador y sus beneficiarios, asistencia médica, quirúrgica y farmacéutica, servicio de hospitalización, por enfermedades no profesionales, así como el pago de incapacidades al trabajador por dichas enfermedades.

Tratándose de maternidad, se otorga asistencia obstétrica para la asegurada, la cónyuge o la concubina, ayuda en especie por 6 meses para lactancia. Para la atención del parto se requiere un tiempo de espera de diez meses posteriores al primer aseguramiento.

Las aseguradas tienen derecho a un subsidio en dinero igual al 100% del último salario diario de cotización, siempre y cuando haya cubierto por lo menos treinta cotizaciones semanales en el período de doce meses anteriores a la fecha en que debiera comenzar el pago del subsidio.

Seguro de Riesgos de Trabajo

Cubre los accidentes de trabajo y enfermedades profesionales, otorgando al trabajador independiente asistencia médica, quirúrgica y farmacéutica, servicio de hospitalización, aparatos de prótesis y ortopedia, y rehabilitación; así como el pago de incapacidades (incapacidad temporal, incapacidad permanente parcial, incapacidad permanente total y la muerte).

En caso de fallecimiento del trabajador se otorga una ayuda para gastos de funeral, además de las pensiones de viudez, orfandad o ascendientes que correspondan.

Seguro de Invalidez y Vida

Los riesgos protegidos por este seguro son la invalidez y la muerte. Otorga las prestaciones cuando el trabajador sufre un accidente o enfermedad no profesional que le impide trabajar de manera ordinaria y obtener más de un 50% del salario que percibía durante su último año laboral, o en caso de muerte del trabajador.

Seguro de Retiro, Cesantía en Edad Avanzada y Vejez

Otorga una pensión para los trabajadores que hayan cumplido los periodos de cotización y la edad que exige la Ley del Seguro Social (cesantía: 60 años; vejez: 65 años o más, con 750 semanas en 2021, con incrementos anuales de 25 semanas hasta llegar a 1000 conforme a la nueva LSS o 500 semanas de cotización para LSS 1973). Si el asegurado no cuenta con las suficientes semanas de cotización puede retirar el saldo de su cuenta individual en una sola exhibición o seguir cotizando hasta que cubra las semanas necesarias para obtener la pensión.

Para el caso de retiro, el asegurado podrá pensionarse antes de cumplir las edades establecidas, siempre que la pensión calculada en el Sistema de Rentas Vitalicias sea superior en más de 30% a la pensión garantizada.

Seguro de Guarderías y Prestaciones Sociales

Guarderías

Se proporcionan los cuidados de salud, educación y recreación, incluyendo el aseo y la alimentación de los hijos de la mujer trabajadora y del trabajador viudo o divorciado que conserve la custodia de los hijos.

Prestaciones sociales

Se proporcionan mediante programas de promoción de salud, cultura y deporte; educación higiénica, sanitaria, prevención de accidentes y enfermedades; impulso y desarrollo de actividades culturales; cursos de adiestramiento técnico y capacitación para el trabajo; centros vacacionales; establecimiento y administración de velatorios.

Beneficios INFONAVIT

Como persona trabajadora independiente, también tienes el derecho de realizar el pago de las aportaciones al INFONAVIT con lo cual podrás ahorrar y acceder a un crédito para tu vivienda, así como a toda la gama de productos y servicios que ofrece dicha institución.

Para conocer el costo de la incorporación voluntaria de las personas trabajadoras independientes, el IMSS pone a tu disposición un simulador de cuotas, en el que podrás realizar el cálculo del importe por concepto de cuotas obrero-patronales que, te correspondería pagar de acuerdo con la ocupación que realizas y los días del mes de aseguramiento.

http://www.imss.gob.mx/personas-trabajadoras-independientes/calculadora

Artículo por: Instituto Mexicano del Seguro Social

www.imss.gob.mx

©2024 – Todos los derechos reservados.

by greatteam-rh | Ene 19, 2024 | Administración de Nómina, Seguridad Social

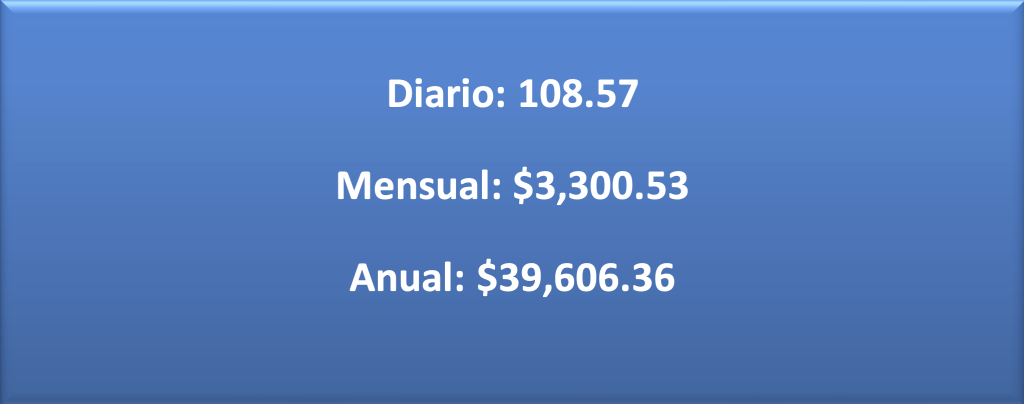

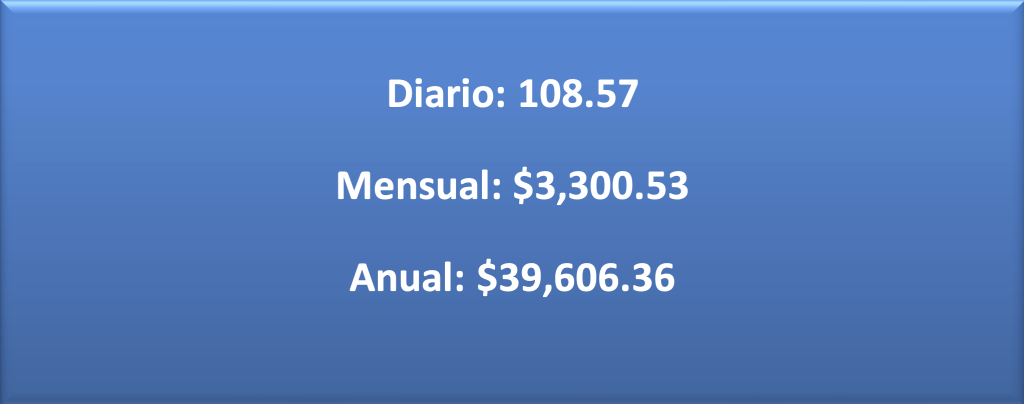

Por parte del INEGI se publica el nuevo valor de la UMA 2024 $108.57 diarios. https://www.inegi.org.mx/temas/uma/#informacion_general

La Unidad de Medida y Actualización (UMA) es la referencia económica en pesos para determinar la cuantía del pago de las obligaciones y supuestos previstos en las leyes federales, de las entidades federativas, así como en las disposiciones jurídicas que emanen de todas las anteriores.

Los valores de la UMA que entran en vigor a partir del 01 de febrero de 2024 son:

Los cambios que debes de considerar con la actualización de la UMA en el pago de la nómina de tus trabajadores son:

- La actualización del tope del SDI en el IMSS de todos aquellos empleados que perciban un SDI mayor a 25 UMAs. $2,714.25 diarios

- La actualización de las percepciones exentas y gravadas para efectos de la Ley del ISR y los conceptos que se excluyen del SBC

- La actualización de los créditos Infonavit de los empleados con factor de descuento en VSM por medio de la actualización de la UMI

- La actualización en la determinación de las cuotas obrero-patronales del IMSS (SUA)

Te invitamos a descargar nuestra calculadora de cuotas obrero-patronales, la cual ya incluye la actualización de la UMA https://greatteam.mx/calculo-imss/ para un correcto cálculo y pago de la nómina de tus empleados.

Artículo por: Great Team – Capital Humano

www.greatteam.mx

©2024 – Todos los derechos reservados.

by greatteam-rh | Nov 4, 2023 | Ambiente Laboral, Recursos Humanos

En el ámbito empresarial, uno de los mayores retos a los que nos enfrentamos las empresas es la retención de talento y la fidelización de nuestro capital humano.

Es bien sabido que la rotación laboral resulta costosa para cualquier negocio, no sólo por el tiempo y dinero invertidos en la contratación y capacitación de nuevos colaboradores, sino también por el impacto en la estabilidad y productividad de la organización. Por esta razón, este artículo tiene como objetivo dar a conocer algunas estrategias para retener al personal y mejorar la eficacia en tu empresa.

1. Ofrecer un ambiente de trabajo positivo – La primera impresión que tenga nuestro colaborador al ingresar a la organización será un factor determinante en su decisión de permanecer en ella a largo plazo. Por ello, es fundamental ofrecer un entorno organizacional favorable: aquel en el que se promueve el sentido de pertenencia de los colaboradores a la empresa, la formación para la eficaz realización de las tareas encomendadas, la definición precisa de responsabilidades, la participación proactiva y comunicación entre los colaboradores, la distribución adecuada de cargas de trabajo con jornadas de trabajo regulares conforme a la Ley Federal del Trabajo, y la evaluación y el reconocimiento del desempeño. También es importante un ambiente de trabajo seguro y agradable para el personal, considerando, una iluminación adecuada, buena ventilación, limpieza y orden, mobiliario y equipos acondicionados para las tareas que se realizan.

2. Proporcionar un salario justo y competitivo -Confirmar que los colaboradores estén siendo pagados competitivamente y en línea con los salarios del mercado es fundamental para retener al personal. Las retribuciones no solamente tienen un factor monetario, tambien entendamos que hay prestaciones de ley que suman para retener al personal como lo son el aguinaldo, vacaciones, otros. Una vez que se ha establecido un salario justo y competitivo, también es importante asegurarse de que los colaboradores se sientan valorados y reconocidos por su trabajo.

3. Oportunidades de crecimiento y desarrollo personal – Los colaboradores aspiran por un crecimiento y desarrollo tanto a nivel personal como profesional. Por esta razón, es importante ofrecer oportunidades de capacitación, de hecho, las empresas que invierten en Capacitación para superación de su personal observan mejoras significativas en la productividad, eficiencia y calidad del trabajo realizado.

4. Flexibilidad y equilibrio en el trabajo – El equilibrio entre la vida laboral y personal es un aspecto crucial para la mayoría de los colaboradores. Ofrecer un ambiente de trabajo flexible con horarios de trabajo ajustables o la posibilidad del teletrabajo puede ser una forma efectiva de retener al personal y mejorar su satisfacción en el trabajo.

5. Cultura organizacional transparente y comunicativa – La cultura organizacional se refiere a los valores, prácticas y comportamientos compartidos por los miembros de la organización. Una cultura transparente, que promueve la comunicación efectiva, puede ayudar a los colaboradores a sentirse más involucrados y comprometidos con la organización.

Una buena forma de fomentar la transparencia es mediante la comunicación constante de los objetivos y logros de la empresa, así como mediante la apertura a retroalimentación y sugerencias por parte del personal.

Conclusión:

Como hemos visto, retener al personal es un desafío fundamental en cualquier organización.

La implementación de medidas que fomenten la satisfacción y el bienestar de los empleados, así como su desarrollo personal y profesional, puede tener un impacto significativo en la productividad y eficacia de la organización.

Las empresas que han implementado estas estrategias han obtenido excelentes resultados en la retención de su capital humano, lo más importante estriba en la creación de un ambiente laboral positivo y saludable. Recordemos que las personas son el principal recurso de cualquier organización y que su bienestar y satisfacción es la clave para su éxito.

Artículo por: Great Team – Capital Humano

www.greatteam.mx

©2023 – Todos los derechos reservados.

by greatteam-rh | Nov 4, 2023 | Pension IMSS Ley 73

Sabias que la vejez da derecho al asegurado en el IMSS del otorgamiento de una pensión. Dicho derecho al disfrute de la pensión de vejez comenzará a partir del día en que el asegurado cumpla con el requisito de haber cumplido 65 años y tener reconocidas por el Instituto un mínimo de quinientas semanas cotizadas.

El asegurado puede diferir, sin necesidad de avisar al Instituto, el disfrute de la pensión de vejez, por todo el tiempo que continúe trabajando con posterioridad al cumplimiento de estos requisitos.

En el siguiente Link podrás consultar tu constancia de semanas cotizadas en el IMSS: https://serviciosdigitales.imss.gob.mx/semanascotizadas-web/usuarios/IngresoAsegurado, solo necesitas CURP, NSS y correo electrónico.

El otorgamiento de la pensión de vejez sólo se podrá efectuar previa solicitud del asegurado y se le cubrirá a partir de la fecha en que haya dejado de trabajar. Los asegurados que reúnen los requisitos de la pensión por vejez tendrán derecho a disfrutar de una cuantía básica.

Para los efectos de determinar la cuantía básica anual de la pensión y sus incrementos, se considera como salario diario el promedio correspondiente a las últimas doscientas cincuenta semanas de cotización. Si el asegurado no tuviere reconocidas las doscientas cincuenta semanas señaladas, se tomarán las que tuviere acreditadas, siempre que sean suficientes para el otorgamiento de una pensión por invalidez o por muerte.

El salario diario que resulte se expresará en veces el Salario Mínimo General para la CDMX (antes Distrito Federal) vigente en la fecha en que el asegurado se pensione, a fin de determinar el grupo de la tabla que antecede en que el propio asegurado se encuentre. Los porcentajes para calcular la cuantía básica, así como los incrementos anuales se aplicarán al salario promedio diario mencionado.

El derecho al incremento anual se adquiere por cada cincuenta y dos semanas más de cotización. Los incrementes a la cuantía básica, tratándose de fracciones de año, se calcularán en la siguiente forma:

- Con trece a veintiséis semanas reconocidas se tiene derecho al cincuenta por ciento del incremento anual.

- Con más de veintiséis semanas reconocidas se tiene derecho al cien por ciento del incremento anual.

El Instituto otorgará a los pensionados, un aguinaldo anual equivalente a una mensualidad del importe de la pensión que perciban.

¿Requieres asesoría con el tramite de tu pensión Ley-73 y/o Modalidad 40? Contáctanos: ventas@greatteam.mx

Artículo por: Great Team – Capital Humano

www.greatteam.mx

©2003 – Todos los derechos reservados

by greatteam-rh | Oct 23, 2023 | Administración de Nómina, Asesoría Fiscal, Maquila de Nómina

El cálculo de la nómina es un proceso crucial dentro de toda empresa y, aunque pueda parecer un tanto sencillo, cualquier error en este proceso puede acarrear consecuencias serias para la organización. En México, existen una serie de normativas y regulaciones que se deben seguir al pie de la letra para evitar infracciones y multas económicas.

Es por ello que en este artículo te mostraremos los 10 errores más comunes que se cometen en el cálculo de la nómina en México, para que los conozcas y los evites en tu empresa:

- No considerar los salarios mínimos: Es importante que se conozca el salario mínimo vigente en cada zona geográfica, ya que este tiene relación directa con las cotizaciones de seguridad social que se realizan al IMSS.

- No tomar en cuenta el pago de horas extras: Siempre se deben considerar las horas extra trabajadas por los empleados para evitar problemas de pago y posibles demandas.

- No aplicar correctamente los subsidios: Debe asegurarse de aplicar correctamente los subsidios para evitar errores y sanciones fiscales.

- Equivocarse en el cálculo del ISR: La determinación del ISR se realiza en base a los ingresos percibidos por cada empleado, es importante se realicen de manera correcta para evitar problemas con el fisco.

- No considerar u omitir ingresos: Además del salario base, se deben considerar otros ingresos como prestaciones económicas, primas o bonos para realizar correctamente los cálculos en la nómina.

- No hacer los ajustes necesarios en los cambios de la legislación fiscal: Siempre se deben estar al tanto de los cambios en la ley y estar actualizados en los cálculos para evitar problemas fiscales.

- Efectuar descuentos no autorizados por ley: Es importante llevar un control de los descuentos autorizados y de cualquier préstamo concedido al empleado.

- Pago de vacaciones: Cuando se trata del cálculo de vacaciones de los empleados, debe considerarse la fecha de inicio para el otorgamiento de las mismas y llevar un control de los días disfrutados en el pago de la nómina.

- No realizar correctamente la liquidación del empleado: En caso de que el empleado sea despedido, debe asegurarse de otorgar los conceptos de ley que le corresponden en la liquidación, ya que esto puede acarrear sanciones o demandas laborales.

- No mantener actualizada la información de la nómina: Para evitar problemas fiscales, es importante que se mantenga al día la información de la nómina de la empresa, así como también de sus empleados.

En conclusión, el cálculo de la nómina es un tema que debe ser tomado con especial atención en todas las empresas, especialmente en México, donde existen diversas regulaciones y normativas que se deben cumplir para evitar multas e infracciones. Para que no se cometan errores en este proceso, se debe estar informado y actualizado en todas las obligaciones fiscales y laborales que correspondan.

La nómina es el reflejo del compromiso de la empresa con los empleados, y cualquier error en este proceso puede afectar negativamente la relación entre la empresa y sus trabajadores.

Por lo anterior, es fundamental realizar un cálculo de la nómina de manera correcta para evitar errores y/o requerimientos de la autoridad fiscal, por dicha razón te invitamos a solicitar de forma gratuita un Análisis Costo-Beneficio de tu nómina con el cual podrás confirmar si el pago de tu nómina es el correcto; agenda una cita con nosotros: www.greatteam.mx/contactanos

Artículo por: Great Team®

www.greatteam.mx

©Todos los derechos reservados.

by greatteam-rh | Oct 23, 2023 | Asesoría Fiscal, Gestión Administrativa RRHH, Recursos Humanos

La gestión de administración de nómina, es un proceso al cual se enfrentan las empresas de todos los tamaños y en el cual se hace necesario recurrir a expertos en la materia, ya que cualquier corporación está sujeta a cumplir con una normativa Fiscal, Laboral y de Seguridad Social que no permite errores, además de evitar pagos por multas o juicios innecesarios y generar como resultado eficiencia y ahorros tanto en la Nómina como en Seguridad Social.

¿Cómo funciona la Administración de nómina?

La empresa interesada externaliza en un proveedor toda la gestión de la nómina, el cual se encargará de los trámites salariales mes a mes, es decir que elaborará las nóminas, que en la mayoría de los casos es integral, para lo que se necesitan: los datos de los colaboradores del cliente, conocer los tipos de contratos de trabajo, las jornadas laborales, las incidencias de nómina, asistencia y horas extras, vacaciones y ausencias, salario base y complementos salariales, deducciones, retenciones, otros.

La empresa no solo ahorra costos y pone en manos de expertos la compleja gestión de la administración de nómina, también centra las actividades de sus Recursos Humanos en afrontar y optimizar su desempeño concentrando sus esfuerzos en: la captación y desarrollo de talento, evaluación del desempeño, revisión de su plan de compensación, integrar las Comisiones Mixtas con las que debe cumplir la empresa (LFT), revisión del Reglamento Interior de Trabajo , actualización de Políticas de RH y las Normas 035 y 037 (Centros de Trabajo y Teletrabajo- Home Office), entre otras.

Asesor de nómina asignado

El asesor de nómina realiza una gestoría especializada en asuntos labores, de seguridad social y fiscales, que se encarga de todo el proceso administrativo, es un profesional que cuenta con una formación específica en la materia y larga experiencia. Su modelo de gestión es proactivo, es decir, emitirá informes y dará respuesta, previo a la petición del cliente, a quién presentará reportes semanales, quincenales o mensuales según requiera la empresa.

¿Cuándo optar por la externalización de nóminas?

Una razón para contratar un servicio de Administración de Nómina es el ahorro sin dejar de lado la calidad de los resultados, al recurrir a este servicio, la gestión de la nómina se pone en manos de expertos en la materia, que se mantienen al día de los cambios, en especial en cuanto a las relaciones con el IMSS y el SAT para evitar errores o problemas legales, dando cumplimiento de acuerdo con la ley.

Si la empresa ya ha tenido que afrontar demandas, inspecciones de trabajo, suspensiones por el IMSS, pago de recargos y/o multas, quizás sea el momento de delegar

Artículo por: Luz del Carmen García G.

Socio Consultor

www.greatteam.mx

Great Team ©2023. Todos los derechos reservados.

by greatteam-rh | Ago 8, 2023 | Administración de Nómina, Maquila de Nómina, Seguridad Social

Garantizar la seguridad social es una obligación primordial por parte del patrón en México.

Con esto, muchos directivos de empresas medianas en México se preguntan cuánto les costará asegurar a sus empleados en el IMSS en el 2026. Si tú eres uno de ellos, este blog es para ti.

A continuación, te mostramos una guía rápida sobre los costos para asegurar a tu personal en el IMSS:

Primeramente, hay que tomar en cuenta que el costo de asegurar a un empleado en el IMSS depende del salario que recibe. Para el año 2026, los costos de seguridad social serán de alrededor del 26.5% del salario base de cotización. De estos, el patrón tendrá que pagar el 16.4% y el empleado el 3.1%.

Adicionalmente, los directivos de empresas medianas tienen la obligación de pagar una cuota de retiro para el seguro social de sus empleados.

Actualmente, esta es del 2% del salario base de cotización del empleado y un 5% por aportaciones al Infonavit.

Otro detalle en los costos de asegurar a un empleado en el IMSS es el riesgo de trabajo. Esta cuota depende del giro del negocio la cual puede ser entre un 1% y un 7% del salario base de cotización. Todo depende de las condiciones de riesgo del trabajo que desempeñen los empleados.

Finalmente, no olvides que al asegurar a un empleado en el IMSS, estas obligado a inscribirte como patrón ante la tesorería del estado y enterar un pago del 4% por el total de las remuneraciones pagadas a tus empleados.

El salario base de cotización lo determinas multiplicando el salario diario de tus empleados por el factor de actualización de 1.0493, para prestaciones mínimas de ley.

En conclusión, el costo de asegurar a un empleado en el IMSS en México en el 2026 depende del salario base de cotización y el riesgo de trabajo. Como directivo de una empresa mediana, es importante conocer estos factores para poder presupuestar de manera adecuada. Recuerda que una atención médica de calidad es esencial para el bienestar de sus empleados. ¡Invierte en la seguridad social de tus empleados y evita riesgos innecesarios por no estar inscritos en el IMSS!

¿Quieres saber cuánto costaría tu empleado en el IMSS al 2026?

Artículo por: Great Team® – Excelencia en Capital Humano

www.greatteam.mx

©Todos los derechos reservados.

by greatteam-rh | Mar 7, 2023 | Reclutamiento y Selección, Recursos Humanos

Al igual que una organización necesita de dirección y estrategia para conseguir sus objetivos, los empleados precisan saber qué labores deben cumplir dentro de la empresa para favorecer al buen desarrollo de su trabajo y en consecuencia el “crecimiento mutuo” de la empresa – empleado

Dicho lo anterior, es de suma importancia disponer de un Perfil de Puesto óptimo, cuanto más preciso sea, más fácil y eficiente será elegir al colaborador mejor calificado para ocupar el puesto de trabajo que necesita la organización

Es frecuente que en el momento de plantearnos qué tipo de persona vamos a contratar para ocupar un puesto laboral se nos presenten varias dudas. Nuestro compromiso, será definir de la mejor forma posible el Perfil del Candidato Idóneo para ser contratado en nuestra empresa.

Algunos aspectos por considerar:

- Definir objetivo, funciones, responsabilidades, autoridad que tendrá que cumplir dentro de la organización el ocupante del puesto

- Determinar el Perfil Técnico que se requiere, así como, si debe contar con una titulación superior o básica.

- Especificar los conocimientos esenciales para llevar a cabo el puesto

- Indicar la experiencia necesaria que debe tener la persona que ocupará el puesto

- Determinar si deseamos un trabajador senior o junior, según las características del puesto

- Elegir las Competencias y Habilidades imprescindibles para desarrollar las funciones del puesto.

Nota: Actualmente se tiene que enfrentar la nueva modalidad de Home office (Teletrabajo) por lo que se requiere seleccionar diferentes competencias laborales que no eran preponderantes en colaboradores que laboraban en el centro de trabajo.

Ventajas de tener Perfiles de Puesto con metas claras y bien definidas.

Empresa:

- Eficientes procesos de Búsqueda y Selección de Talento

- Dar transparencia al proceso de contratación

- Apoyar en las necesidades de capacitación y desarrollo de la persona de nuevo ingres

- Evitar duplicidad de funciones

- Disminuir la Rotación

- Reducir desventajas del trabajo a distancia

Colaborador:

- Conocer con certeza lo que se espera de su trabajo

- Incrementar el compromiso y la satisfacción laboral, dado que se tienen claros los objetivos del puesto.

- Mejor adaptación al puesto y beneficiar la curva de aprendizaje de inicio

- Favorecer al autodesarrollo en el puesto de trabajo

- Crear compromisos más duraderos, incluyendo al personal que realiza Home Office.

- Mejorar las relaciones laborales entre compañeros puesto que se conocen los límites del trabajo de cada uno.

El no tener claridad desde el principio puede suponer una mala integración del candidato al puesto, un costo de oportunidad, así como un clima de inseguridad y descontento.

Great Team cuenta con un gran equipo de expertos en Búsqueda y Selección, colaborando con las empresas a conseguir los mejores talentos. Sustentamos nuestro éxito en transmitir a los candidatos, desde la “entrevista”, lo que la empresa empleadora espera de ellos, explicando las labores y responsabilidades del puesto que van a desempeñar generando confianza en su contratación y una gran eficiencia en la selección de los perfiles más adecuados para el puesto solicitado.

Artículo por: Lic. Luz del Carmen García

Socio Consultor

Great Team – Excelencia en Capital Humano

www.greatteam.mx

©2023 – Todos los derechos reservados.

by greatteam-rh | Ene 16, 2023 | Gestión Administrativa RRHH, Seguridad Social

A continuación, te compartimos las 5 principales reformas realizadas tanto al incremento del salario mínimo, así como a las vacaciones, actualización de los SBC, ISR y cuota patronal de cesantía y vejez.

1.- Con fecha 01 de enero de 2023 se incrementa el salario mínimo general en un 20% de 172.87 a 207.44 pesos diarios, mientras que para la zona libre de la frontera norte pasa de 260.34 a 312.41 pesos diarios; así mismo la actualización de la UMA cambia con fecha 01 de febrero de 2023 de 96.22 a 103.74 pesos diarios.

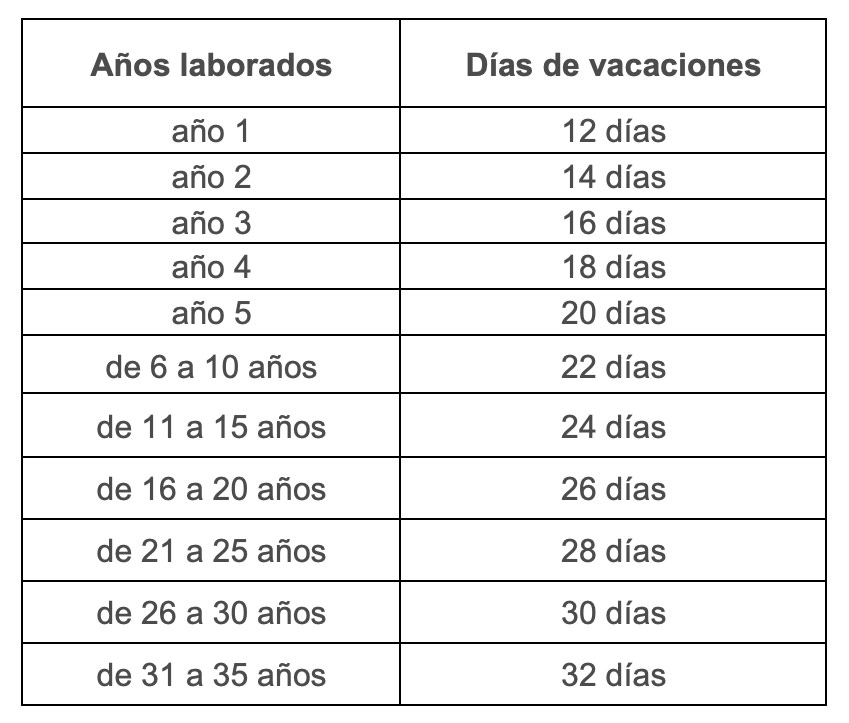

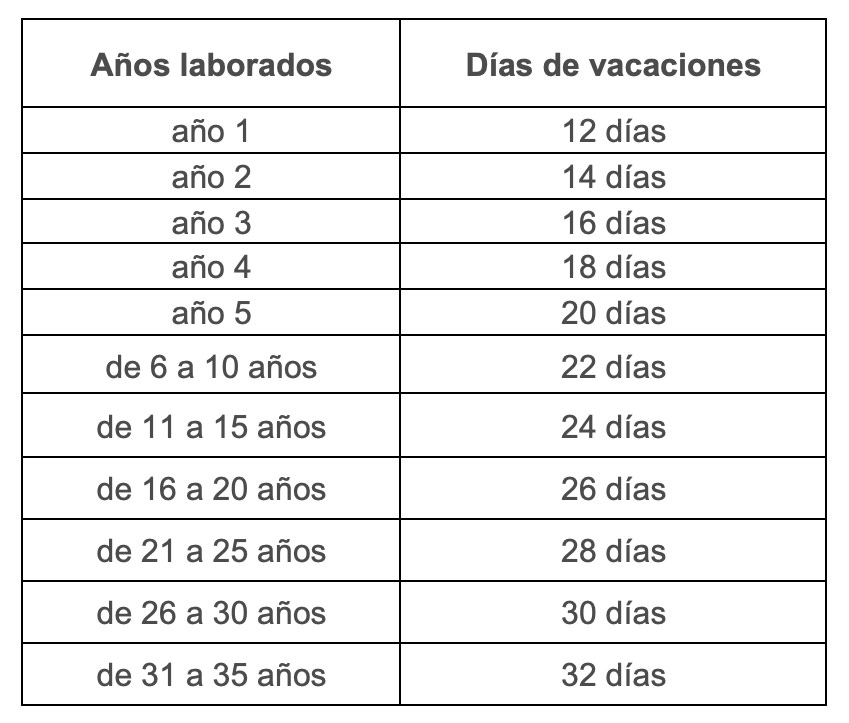

2.- Se reforma el artículo 76 y 78 de la Ley Federal de trabajo, en materia de vacaciones, en el cual se señala que todas las personas trabajadoras gozaran de un periodo inicial de vacaciones de 12 días en su primer año, el cual aumentara en dos días laborables hasta llegar a 20 por cada año subsecuente de servicios. En base a la siguiente tabla.

3.- Ante el incremento de los días de vacaciones se debe efectuar la actualización de los SBC de todos los trabajadores en base al nuevo factor de actualización para efectos de IMSS de 1.0493 para aquellas prestaciones mínimas de ley.

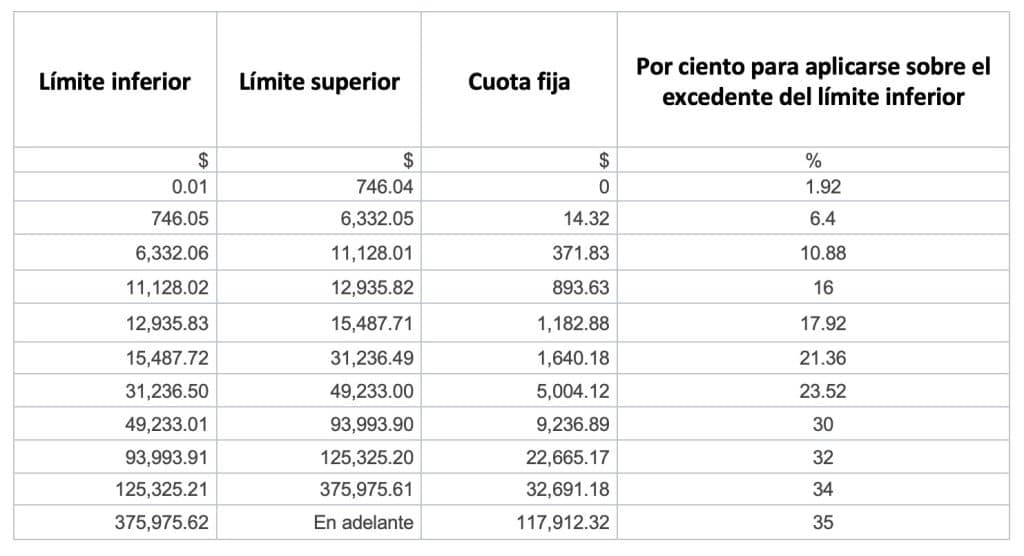

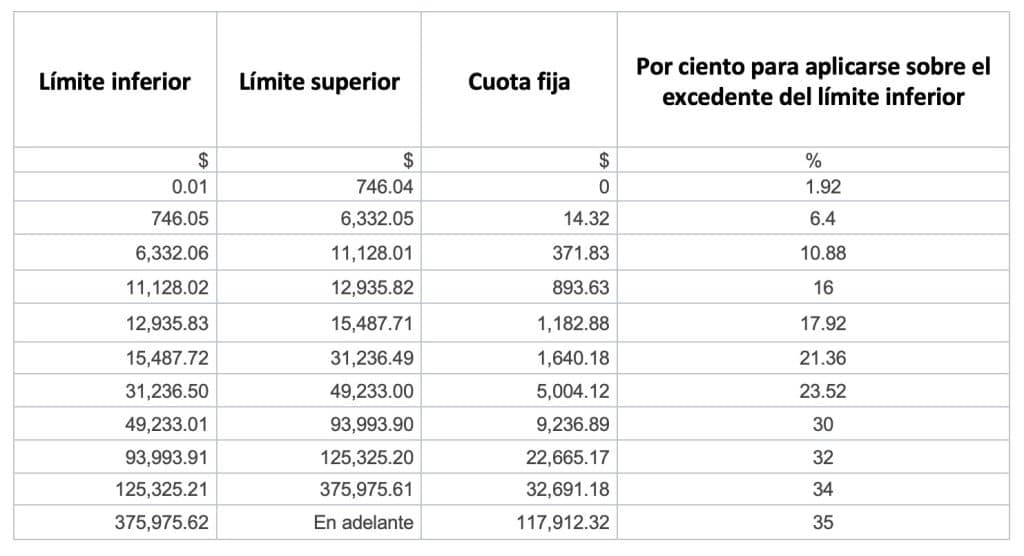

4.- Se actualiza la tarifa de ISR aplicable a las retenciones mensuales de los trabajadores, en función del trabajo realizado, no de días laborados, pagos que correspondan a un periodo de 7 días, 10 días, 15 días y mensuales en base a la siguiente tarifa.

Tarifa aplicable durante 2023 para el cálculo de las retenciones mensuales

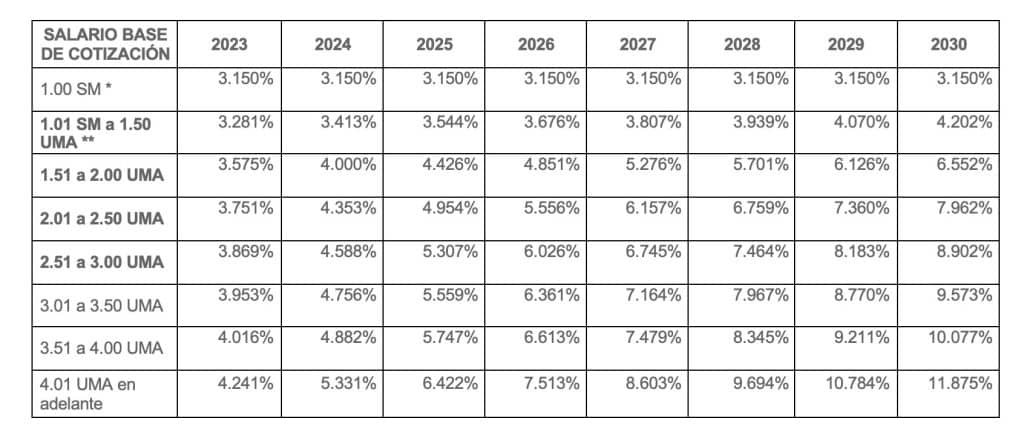

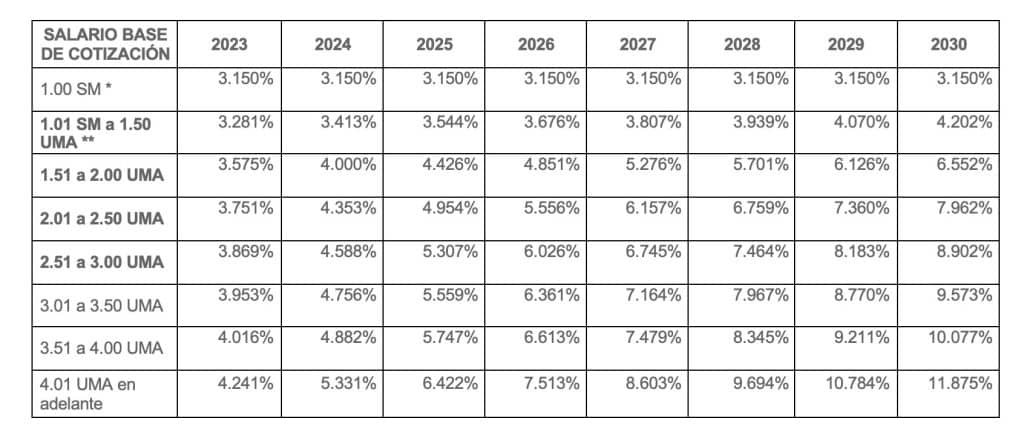

5.- Se incrementa la cuota patronal por cesantía y vejez de 3.15% a 4.24% en base al decreto del día 16 de diciembre de 2020 donde se señala la modificación a la Ley del SS y a la Ley del SAR, respecto a la cuota patronal que será aplicable de forma gradual, a partir del 1 de enero de enero de 2023, de conformidad con la siguiente tabla.

Otro artículo que te puede interesar: ¿Conoces las sanciones y el monto de multas por incumplimientos en el IMSS e INFONAVIT?

Artículo por: C.P. Manuel Vázquez Nava

Great Team – Excelencia en Recursos Humanos

www.greatteam.mx

©2023 – Todos los derechos reservados.